Ưu điểm và nhược điểm của mô hình đối với phân tích kỹ thuật

Cách để giao dịch mô hình nến Hammer

Mô hình nến Hammer có lợi nhuận không?

Hầu hết các nhà giao dịch hành động giá giao dịch ngoại hối dựa vào các mô hình nến như công cụ chính để xác định các đảo chiều thị trường chính. Một trong những mô hình được sử dụng rộng rãi nhất là nến Hammer. Mô hình này đóng vai trò quan trọng trong việc hình thành các chiến lược giao dịch hiệu quả. Trong bài viết này, chúng tôi sẽ giải thích cách nhận diện nến Hammer và tích hợp vào các quyết định giao dịch của bạn.

Nến Hammer là gì?

Mô hình nến Hammer và Inverted Hammer nổi bật bởi sự tương đồng với một cái búa. Chúng đều có thân nến ngắn ở một đầu và một đuôi nến dài kéo dài từ đầu kia. Bạn có thể tìm thấy mô hình nến Hammer trong tất cả các thị trường tài chính. Nhiều nhà giao dịch tìm kiếm chỉ báo kỹ thuật này vì nó được xem là một mô hình đảo chiều mạnh mẽ.

Cấu trúc mô hình nến Hammer

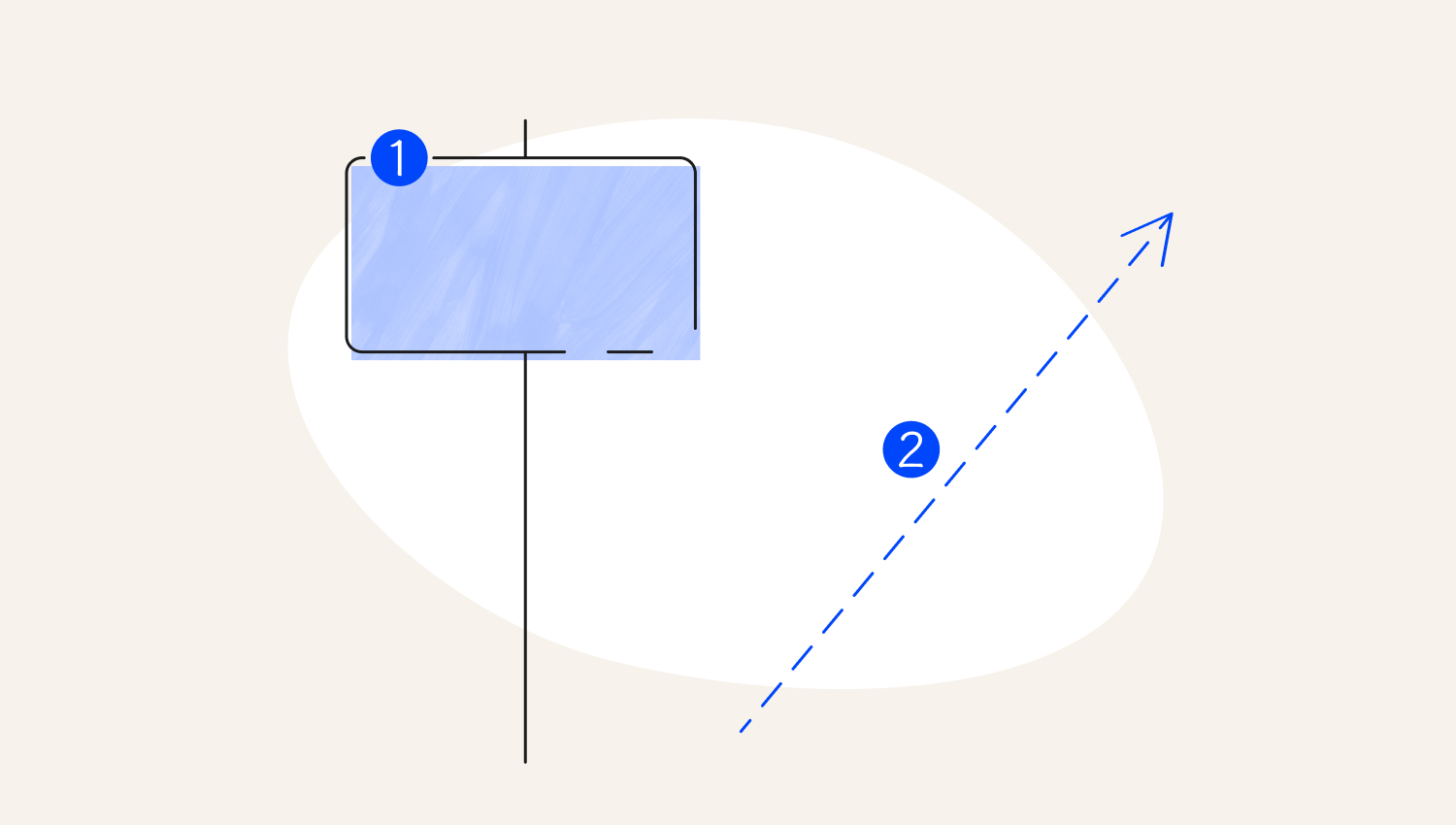

Trong nến Hammer, giá mở, đóng, và giá cao nhất đều nằm gần nhau, thể hiện động thái tăng giá tiềm năng trên thị trường. Mô hình này thường báo hiệu sự đảo chiều trong xu hướng hiện tại, với người mua giành quyền kiểm soát sau một thời kỳ áp lực bán. Điều này được đặc trưng bởi một thân nến nhỏ ở đầu trên của nến và một đuôi nến dài bên dưới, ám chỉ rằng những con gấu đã cố gắng đẩy giá xuống thấp nhưng cuối cùng đã bị những con bò vượt qua, dẫn đến sự chuyển biến tiềm năng trong tâm lý thị trường. Đây là những đặc điểm nổi bật của mô hình nến Hammer:

1. Hammer

2. Xu hướng tăng (Bullish)

Nến Hammer có thể có thân tăng giá hoặc giảm giá.

Độ dài của bóng so với thân là chỉ số chính của sức mạnh mô hình Hammer. Một công cụ mạnh mẽ có bóng dài gấp đôi kích thước thân. Bóng càng dài, sự đảo chiều càng mạnh.

Các loại mô hình nến Hammer

Trong phân tích kỹ thuật, mô hình nến Hammer và Inverted Hammer là cả hai chỉ báo đáng kể về sự đảo chiều giá tiềm năng trên thị trường tài chính. Hãy xem xét sự khác biệt giữa chúng.

Mô hình nến Hammer tăng giá

Nến Hammer tăng giá, với tư cách là một mô hình nến, thường xuất hiện khi giá đóng cửa cao hơn giá mở cửa. Điều này gợi ý rằng thị trường sắp đảo chiều sau xu hướng giảm, chỉ ra sự đảo chiều tăng giá tiềm năng. Để xác nhận sự đảo chiều này, các nhà giao dịch thường tìm kiếm nến đóng cửa tăng trong kỳ giao dịch tiếp theo. Một biến thể đặc biệt của nến Hammer tăng giá là nến Inverted Hammer, xuất hiện khi giá mở cửa thấp hơn giá đóng cửa.

1. Hammer

2. Hammer ngược

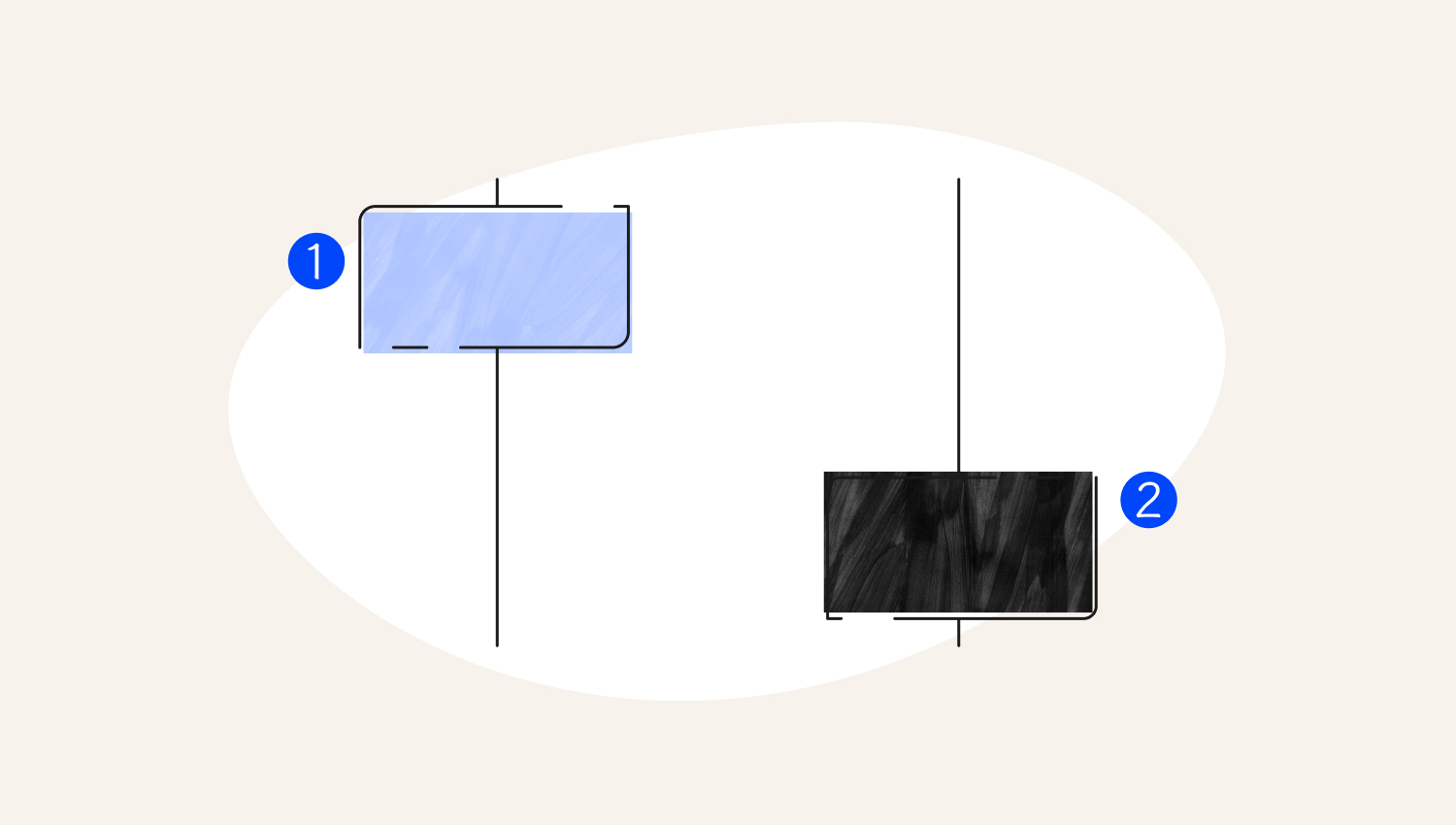

Mô hình nến Hammer giảm giá

Nến Hammer giảm giá, còn được gọi là Hanging Man, chỉ ra rằng có khả năng thị trường sẽ đảo chiều. Thường xuất hiện sau một xu hướng tăng và được miêu tả đặc trưng như một thân nến đen ngắn và một bóng nến dài bên dưới, chỉ ra rằng áp lực bán bắt đầu chiếm ưu thế.

Nến Hammer giảm giá hình thành khi giá mở cửa vượt quá giá đóng cửa, tạo thành một cây nến đen. Bóng nến dài bên dưới cho thấy rằng người bán ban đầu đã đẩy giá xuống, nhưng sau đó người mua cố gắng lấy lại kiểm soát, cuối cùng đóng gần giá mở cửa. Mô hình này xuất hiện sau một xu hướng tăng, báo hiệu rằng động thái mua có thể đang yếu đi và người bán đang bắt đầu kiểm soát. Sự tồn tại của bóng nến dài bên dưới chỉ ra rằng có áp lực bán đáng kể suốt phiên giao dịch.

Một mô hình Hammer giảm giá khác là nến Shooting Star. Xảy ra khi giá cố gắng phá vỡ lên trên, nhưng cuối cùng đóng cửa dưới mức đóng cửa trước đó. Điều này gợi ý một khả năng đảo chiều hướng tới xu hướng giảm giá.

Ưu điểm và nhược điểm của mô hình đối với phân tích kỹ thuật

Giống như bất kỳ mô hình nào khác, mô hình nến Hammer có ưu điểm và nhược điểm đối với sử dụng. Để bắt đầu, hãy đi sâu vào lý do tại sao các nhà giao dịch coi Hammer là một trong những công cụ kỹ thuật:

- Khi nến Hammer xuất hiện trên đồ thị, bạn có thể dễ dàng nhận ra.

- Chúng thể hiện xu hướng giá đáng tin cậy trên tất cả các thị trường tài chính. Những nhà giao dịch có thể sử dụng Hammer như là mô hình đảo chiều hoặc tiếp tục xu hướng.

- Các nến này hữu ích khi được kết hợp với các công cụ phân tích kỹ thuật khác.

Nhược điểm đáng kể nhất của mô hình Hammer là có thể tạo ra các tín hiệu sai. Sự xuất hiện của cấu trúc này cho thấy rằng việc đảo chiều xu hướng đã được mong đợi nhưng không thành công. Do đó, các nhà giao dịch không thể chỉ dựa vào nến Hammer để đưa ra quyết định. Do đó, rất quan trọng để luôn củng cố xu hướng với các chỉ báo bổ sung.

Cách giao dịch với mô hình nến Hammer

Khi các nhà giao dịch nhận diện được mô hình nến Hammer, họ có thể sử dụng nó để có lợi cho mình và kiếm lợi nhuận.

Để làm điều này, hãy theo dõi kế hoạch dưới đây.

- Đầu tiên, thị trường phải đang trong xu hướng. Xác định cây nến Hammer và đáy của một thị trường đang xu hướng.

- Chờ xác nhận từ cây nến của kỳ trước. Nó có thể là một mô hình tăng giá mạnh hoặc một đột phá đi lên.

- Xác định điểm vào. Tốt nhất là vào giao dịch ngay sau cây nến xác nhận tại thời điểm mở cửa của kỳ tiếp theo.

- Bảo vệ tiền của bạn bằng cách đặt cắt lỗ thấp hơn đáy của Hammer.

- Chọn mục tiêu lợi nhuận của bạn. Thường thì điều này phụ thuộc vào chiến lược giao dịch của bạn. Hầu hết các nhà giao dịch thường nhắm đến một mức giá gấp đôi cắt lỗ.

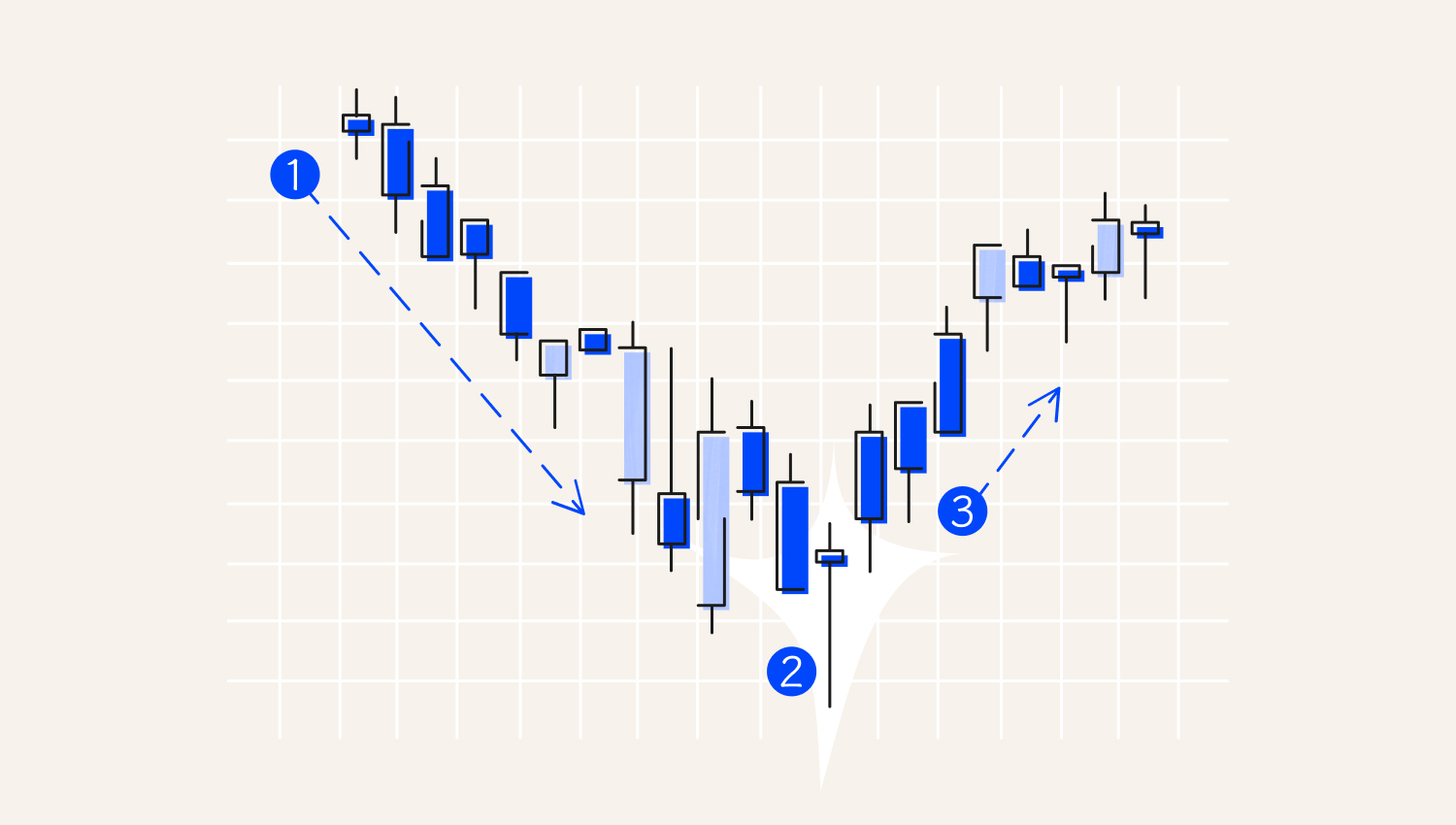

Mô hình Hammer nên được sử dụng kết hợp với các công cụ khác, như Đường Trung Bình Động, đặc biệt là cho một xu hướng tiếp tục. Bạn có thể có được thông tin đáng tin cậy chỉ thông qua một cuộc kiểm tra thị trường kỹ lưỡng. Ví dụ dưới đây minh họa một tín hiệu tiếp tục sử dụng đường trung bình động 50. Xin lưu ý rằng các nhà giao dịch có thể sử dụng kỳ đường trung bình động theo lựa chọn của họ.

Ví dụ

Nếu chúng ta nhìn vào biểu đồ được trình bày, chúng ta xác định hướng thị trường, tiếp theo là sự hình thành của cây nến Hammer. Nó có thân nến và một bóng dưới mà dài hơn hai lần so với thân nến. Ở đây, mô hình này báo hiệu một khả năng đảo chiều xu hướng, có nghĩa là giá tài sản có thể tăng lên.

1. Giá giảm

2. Hammer với bóng dưới dài

3. Xác nhận giá đảo chiều lên cao

Sau đó, chúng ta thấy sự xác nhận. Nằm trên cây nến tiếp theo, cho thấy chuyển động đi lên. Trong trường hợp này, chiến lược tốt nhất cho các nhà giao dịch là mua trong suốt thời gian cây nến xác nhận xu hướng đảo chiều—mô hình Hammer.

Nếu giá trị của tài sản tăng mạnh trong cây nến xác nhận, điều quan trọng là không quên đặt cắt lỗ dưới mức thấp của Hammer hoặc ngay dưới thân nến của mô hình.

Mô hình nến Hammer có đem lại lợi nhuận không?

Mô hình Hammer là chỉ báo dễ nhận biết và đáng tin cậy về sự đảo chiều xu hướng. Tuy nhiên, việc chỉ sử dụng duy nhất mô hình này không thể đảm bảo lợi nhuận, và các nhà giao dịch không nên chỉ dựa vào mô hình này. Để đảm bảo có lợi nhuận, mô hình cần được xác nhận bằng các kỹ thuật phân tích kỹ thuật hoặc cơ bản bổ sung.

Tổng kết

- Nến Hammer là một hình thành đảo chiều tăng giá cho thấy một đáy giá có thể xảy ra và xu hướng đi lên sắp tới.

- Nó được đặc trưng bởi một thân nến nhỏ gần ranh giới trên của phạm vi giao dịch. Thân nến theo sau là một bóng dưới dài, thường dài gấp hai lần hoặc hơn so với thân nến. Không có bóng trên hoặc nó rất ngắn.

- Có hai loại mô hình nến này. Nến Hammer tăng giá cho thấy người mua đã chiếm ưu thế trước khi phiên giao dịch kết thúc, nhưng có áp lực bán đáng chú ý. Ngược lại, kiểu giảm giá cho thấy có áp lực bán mạnh trên thị trường.

- Mặc dù mô hình Hammer là công cụ hữu ích để giúp các nhà giao dịch nhận biết các điểm đảo chiều xu hướng có thể xảy ra, nhưng đây không nhất thiết là một tín hiệu mua hoặc bán.

- Hiệu quả hơn khi được kết hợp với các công cụ phân tích khác và chỉ số kỹ thuật.